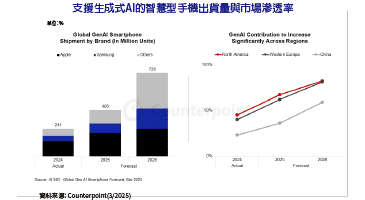

中國大陸點燃中低價行動裝置龐大需求,已牽動半導體產業改變投資策略。隨著高單價的高階行動裝置買氣趨緩,晶片商已將火力轉向平均銷售價格(ASP)較低的中低階行動裝置市場;因應此一趨勢,晶圓代工業者也啟動新的設備採購計畫或提高自製比重,並利用已攤提完畢的八吋廠產線部署高毛利的高壓特殊製程,以發揮更大的投資效益。

|

| SEMI產業研究資深經理曾瑞榆認為,英特爾在行動處理器市場的表現將牽動整個半導體供應鏈的變化,係後續產業觀察重點。 |

國際半導體設備材料產業協會(SEMI)產業研究資深經理曾瑞榆表示,中低階行動裝置市場售價不斷下探,已為晶片商和半導體供應鏈業者帶來沉重的降價壓力。以目前中低階手機應用處理器的平均價格來說,大多須低於30美元,或甚至壓至10幾美元的水準,才能取得中國大陸二線品牌廠或白牌業者青睞;而晶片商承受的價格壓力勢將轉嫁一部分至半導體上游供應鏈肩上,因而驅動相關晶圓代工業者更加嚴格控管設備和材料採購成本。

舉例而言,台積電近來積極推動設備及材料國產化,透過技術合作或政府科專計畫,全力扶植台灣半導體設備和材料商,期進一步縮減從歐美、日本進口昂貴設備的成本;至於聯電則活用八吋廠的產能,加緊開發高度客製化、毛利表現較佳的特殊製程,目前在行動裝置液晶顯示(LCD)驅動IC和電源管理晶片(PMIC)高壓製程方面,產能幾近滿載,有助其提高獲利。

至於三星(Samsung)亦善用其兼具邏輯、記憶體晶圓製造,以及面板和行動裝置周邊零組件的一條龍供應優勢,更進一步祭出設備自製策略。曾瑞榆指出,韓國政府扶植國內半導體設備和材料商的政策相當明確,且已有不錯成果,近來韓商在蝕刻(Etching)和化學機械研磨(CMP)設備技術迭有突破,配合三星發展三維晶片(3D IC)的腳步,可望加速商用,並協助三星進一步降低晶片生產成本。

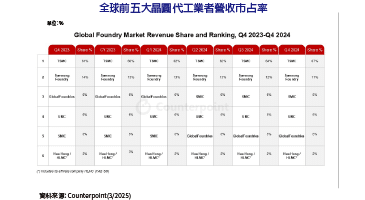

因應中低階行動裝置的設計趨勢,一線晶圓代工業者除各自提出新的設備和材料投資計畫外,對先進製程的布局也抱持迥異的看法。由於20奈米(nm)帶來的效益不如28奈米明顯,已使聯電縮手確保將錢用在刀口上,而三星和格羅方德(GLOBALFOUNDRIES)也未提出明確的計畫,唯獨台積電仍傾力發展,因而引發業界對其未來產能將過剩的疑慮。

對此,曾瑞榆分析,台積電強推20奈米製程,主要考量係維持先進製程Time to Market的領先腳步,且因能沿用部分28奈米設備,並與下一階段16奈米鰭式電晶體(FinFET)互補,繼續發揮投資效益,就長期發展來看有其投資必要性;而且從晶片商的投片計畫來看,大多會與晶圓廠合作好幾代的產品,台積電只要取得1~2家處理器廠大量投片,對其未來鞏固市占率和營收都相當有幫助。

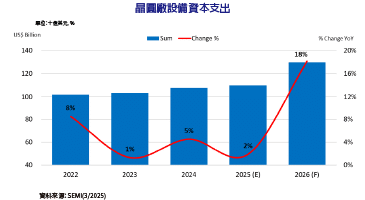

曾瑞榆指出,在中低階行動裝置銷售走強、高階產品需求轉淡一正一負的抵銷下,今年半導體設備支出恐將較去年微幅下滑。就區域來看,除了中國大陸、台灣和日本地區的投資金額相對增加外,其他區域不是維持平盤就是短縮,足見中低階行動裝置熱潮,已促使半導體產業投資重心傾向亞洲,尤以大中華區晶圓代工業者投資力道最強。